聚宝盆 > 行业新闻 > 正文

科创板IPO股权激励,企业需注重哪些相关会计问题?

小金 07-11

股权激励可以吸引大量的优秀人才,激发员工的工作积极性,降低现金薪酬比重,在科创类企业广受欢迎。据统计,截至2019年底,超过60%的科创板上市或已过会公司在申报期内确认了股份支付费用。然而,不同的股权激励方案,股份支付的会计处理可能不同,对企业盈利状况的影响亦存在差异。

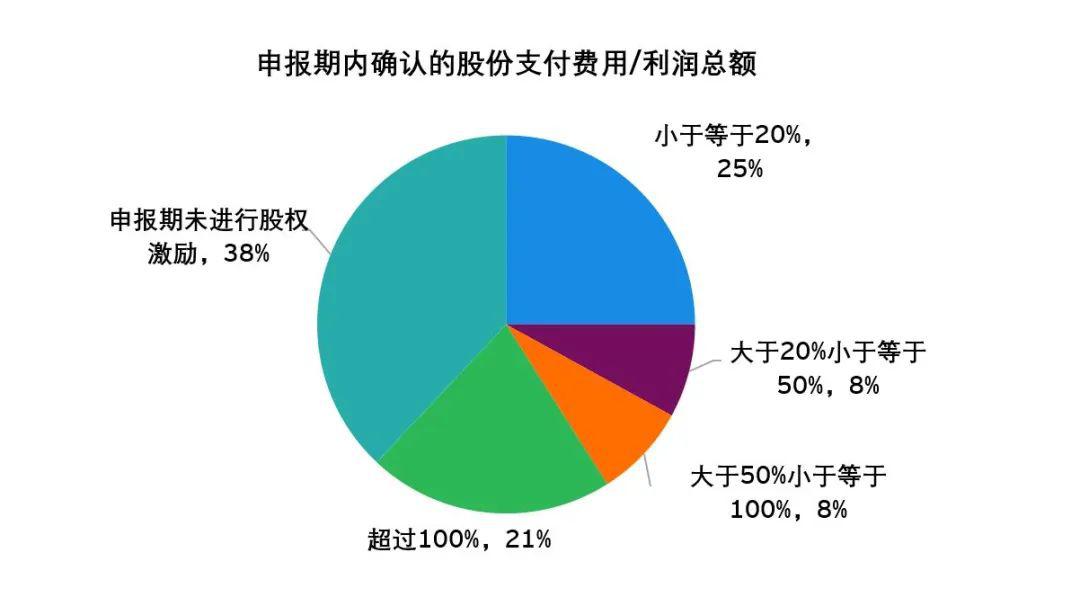

根据我们汇总的截至2019年底科创板上市或已过会公司,在首次公开发行股票的招股书中披露的信息,这些公司申报期内确认的股份支付费用占申报期利润总额的比重如下:

37%的公司申报期内确认股份支付费用占利润总额的比例超过20%;

29%的公司申报期内确认股份支付费用占利润总额的比例超过50%;

21%的公司申报期内确认股份支付费用超过了当期的利润总额;

可见股份支付的会计处理结果对于科创类公司的经营业绩具有举足轻重的影响。

尽管利润并非科创板上市的唯一财务标准,但仍然是企业近期或长远的经营目标,因此企业在规划股权激励实施方案,通常既要确保良好的激励效果,又要确保财务影响可控。

尤其是在IPO的过程中,还涉及股权关系、法律、员工利益、税务、财务等多方面的综合考虑,因此股权激励的方案较为复杂。根据会计准则规定的股权激励的基本原则,即根据相关股权激励的公允价值确定的费用,在等待期内分摊计入损益,我们以目前市场上普遍采用的 “权益结算的股份支付”的典型模式为例,选择了部分影响股权激励会计处理的关键因素进行分析,供实务参考。

一)授予日目前实务中大部分股权激励方案都会设计为以权益结算的股份支付,根据会计准则的规定,相关股份支付费用按照授予日的公允价值来确定。因此“授予日”即为公允价值计量日,该日期的确定,直接影响到公允价值的金额。

根据股份支付准则,授予日是股份支付协议获得批准的日期。其中“获得批准”,是指企业与职工或其他方就股份支付的协议条款和条件已达成一致,且该协议获得股东大会或类似机构的批准。IPO企业的实务中对于上述规定的理解通常包含以下方面:

股权激励方案的条款(包括但不限于各人能够获取的权益工具数量、价格、条件等关键条款)足够具体、明确;

已与相关员工签订协议或就协议条款进行充分沟通且双方认可;

董事会已审议通过

有些情况下,企业股权激励方案的制定和审批是一步到位的,即公布方案、签订协议以及权力机构审议通过的时间相差不大,但另有一些情况,由于企业历史沿革中的一些特别考虑或管理不够成熟,从而操作流程出现间断,使得授予日的判断存在困难。举例提示如下:

注:

(1) “董事会”:除董事会之外,实务中,按照公司章程也可能是其他类似权力机构批准;

(2)“足够详细明确”均指每位员工能够获得的数量、金额、条件等都已明确。

(3)对于在授予日之前,员工对于能够获得的利益已有合理预期的情况,考虑到实际的激励效果已经产生,即与该激励相关的服务已开始提供,因此从职工薪酬的原理出发,相关股权激励费用可能也应根据估计的授予日公允价值开始确认。

小结:

对于IPO上市企业而言,授予日的判断受实际操作流程的影响,但股份支付费用的确认源于激励的产生,因此除了协议签订、董事会批准等关键时间节点外,方案是否足够详细完整,与员工是否充分沟通达成共识也是重要的考虑因素。

二)等待期如果说授予日的公允价值是影响权益结算的股权支付整体财务影响的最关键因素,那么等待期就是决定整体影响如何由各期间分担的核心条件。在IPO的实务中,相关费用是否影响申报期例如数字和变化趋势,能否作为非经常性损益扣除,影响是否会延续到上市后,都是企业在筹划股权激励方案时考虑的问题。然而,控制财务影响与员工利益可能未必完全一致,因此在股权激励方案中,围绕着行权条件、转让规定、离职安排等常常出现很多“纠结”的条款,需要深入分析才能得出结论。下面以几个普遍的情况举例分析。

Tags:股权激励,股权激励培训,股权课程,股权培训课程,股权专家,股权激励培训,股权激励课程,股权架构设计,合伙人协议,股权分配方案,股权设计专家,股权律师,投资协议,股权激励方案

版权声明:本站内容均来源于互联网 如有侵权联系删除