聚宝盆资讯网 > 技能分享 > 正文

软银7.752亿美元出售Arm中国51%股权,意欲何为?"股权激励方案设计找万商咨询"

小金 06-30软银集团(SoftBank Group)本周二宣布,旗下芯片厂商Arm将以约 7.752亿美元的价格向将向中国的财务投资者及合作伙伴出售其子公司——Arm中国(Arm Technology China)的51%股权,从而成立一家合资公司运营Arm在中国的半导体技术业务。

本文引用地址:根据此次Arm出售Arm中国51%股权的价格计算,Arm中国的估值约为15.2亿美元。

软银集团表示,去年在中国设计的所有先进芯片中,约有95%是基于Arm技术,中国部门贡献了Arm总销售额的20%。显然Arm中国可谓是Arm的一个现金奶牛。

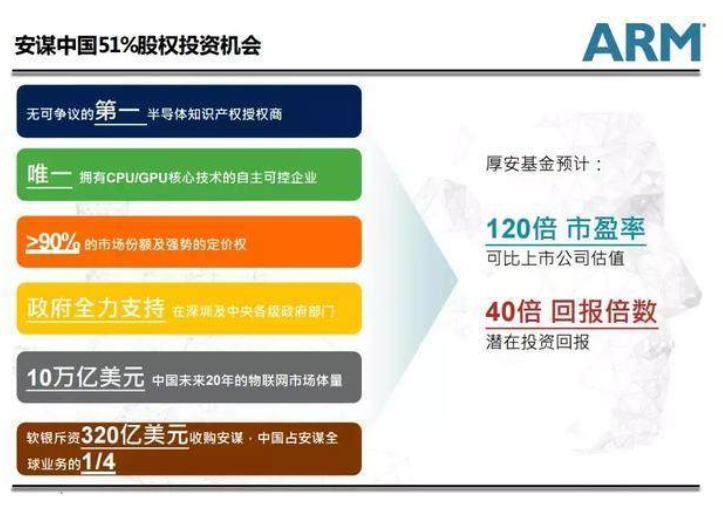

那为何软银会将为Arm贡献20%营收的Arm中国业务的51%股权以7.752亿美元的价格出售呢?难道软银不看好中国市场?要知道,2016年,软银收购Arm时花了约320亿美元。按照常理来看,为其贡献了20%营收的Arm中国公司估值如果按照收购Arm估值的的20%来计算,Arm中国的估值最高可达80亿美元,那为何实际的估值只有15.2亿美元呢?

Arm的核心资产是IP

众所周知,Arm是全球领先的半导体知识产权 (IP) 提供商,拥有齐全的处理器、媒体(图形处理器、视频和显示模块)、系统IP和软件(总线、中断控制器、MMU,内存控制器、安全模块、调试模块、系统设计及各类基础软件)、物理设计(物理库和处理器后端设计)、软件工具(编译器、调试工具、仿真模型)、物联网(蓝牙、物联网操作系统)、图像信号等产品线。

而Arm公司的产品并不是芯片,而是半导体知识产权(IP),通过授权的模式向芯片公司或硬件系统厂商提供ARM先进的IP技术,并收取授权厂商的授权费。厂商在获得这些IP后,则可以进行芯片设计与开发。并在出货以后交付相关版权税。目前,全球超过95%的智能手机使用的是基于ARM架构的芯片。

而Arm的研发基本都放在英国,Arm中国公司实际上从事的就是销售Arm IP的工作,所以Arm的核心IP资产与Arm中国公司几乎没有半毛钱关系。这也是为什么Arm中国公司虽然为Arm贡献了1/5的营收,但估值只有15.2亿美元,还不到此前软银收购Arm花的320亿美元的一个零头的原因。

软银出售Arm中国51%股权意义何在?

其实早在上个月初,芯智讯就报道了Arm将出售其子公司Arm中国的51%股权,并与中国资本成立合资公司,并谋求在中国A股上市的消息。

当时Arm内部人士在接受芯智讯采访时,就独家回应称:“Arm(安谋)与厚安基金于2017年5月14日签署合作备忘录(MOU),宣布拟在中国深圳成立合资企业(JV)以加速Arm的全球战略并支持中国的IC产业进一步发展和其自主创新。为持续加强Arm对中国产业发展的承诺,此合资企业已于四月一日启动试运营。”

根据资料显示,2017年5月14日,Arm宣布与厚安创新基金在北京签署合作备忘录,计划以深圳为总部,设立一家合资公司,服务国内芯片企业。而此次Arm在中国成立合资公司的目标是,使其成为国内重要的由中方控股的芯片核心知识产权开发与服务平台。其中,Arm将提供芯片设计所需的核心知识产权、技术支持和培训,中方将控股合资企业。

而厚安创新基金则是由中投公司、丝路基金、新加坡淡马锡、深圳深业集团、厚朴投资与Arm公司于2017年1月24日共同发起设立的,基金规模为8亿美元。由Arm公司及厚朴投资负责管理。

根据此前曝光的疑似Arm内部PPT资料显示,Arm中国(安谋中国)业务将独立出来,Arm将提供其IP产品,通过安谋中国服务中国市场,同时Arm中国也可以提供其自身的IP产品和新的标准、新的服务给到中国市场。而Arm中国自身研发的新的IP产品将可通过Arm向中国以外的全球市场销售。也就是说,独立出来的由中资控股的Arm中国实际上承担的角色仍然还是Arm在中国的独家代理商,在中国可以独家销售Arm的所有IP产品。

所以,从目前来看,股权分配,Arm与中方资本成立由中方控股的合资公司,实际上只是Arm销售策略上的调整,然后把合资公司在中国打包上市,实现变现。

要知道此前软银斥资320亿美元收购Arm时就欠下了一屁股债,当时为了筹钱还卖了不少阿里的股份。而出售Arm中国业务的51%的股权,与中方成立合资公司,并不会对Arm现有业务产生任何不利的影响,即使Arm丧失了对Arm中国的控股权,但是实际上Arm中国还是离不开Arm,Arm仍然对于Arm中国拥有绝对的影响力和控制力。因为,如果没有Arm的IP销售权,Arm中国几乎一文不值。

版权声明:本站内容均来源于互联网 如有侵权联系删除